以前にご説明した後見制度支援信託。

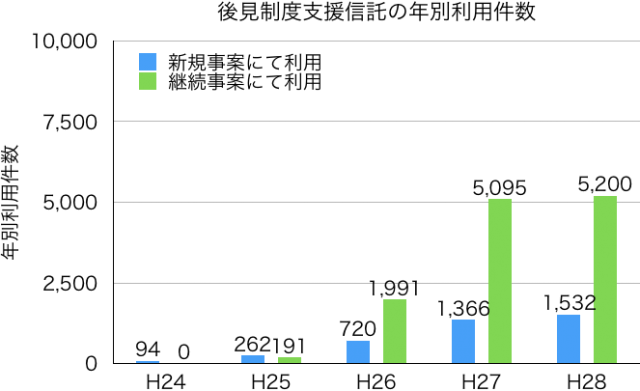

その利用者数は、平成24年の制度開始から年々増加しているため、家庭裁判所が後見制度支援信託の導入を積極的に進めているということが理解できます。

なお、後見制度支援信託の利用には、新規に成年後見制度を開始する人が利用するケースと、既に後見人に就任している人が途中から利用するケースがありますが、過去の実績を見ると、既に就任済の後見人に対して積極的にその利用を促進していることが理解できます。

この状況を踏まえて、今回は「後見制度支援信託の利用を家庭裁判所から提案された場合にどう対処すればよいか?」をご説明したいと思います。

まず大前提として、家庭裁判所に後見制度支援信託の利用を強制する権利はないため、その提案を拒否することは可能です。

家庭裁判所に言われたままに利用するのではなく、後見制度支援信託を理解した上でその利用有無を判断するようにしましょう。

ただし、後見制度支援信託の利用を断った場合には、家庭裁判所の職権で後見監督人が選任されることがあるようです。

後見監督人は家庭裁判所の職権で選定できるため、後見制度支援信託を利用しないのであれば、強制的に後見監督人をつけるということですね。

つまり、「後見制度支援信託を利用するのか?」という単純な質問ではなく、「後見制度支援信託を利用するか、後見監督人をつけるか、どちらを選びたいか?」という二択を迫られることが多いようです。

では、後見制度支援信託の利用と、後見監督人の利用、どちらが親族後見人にとって好ましいのでしょうか?

今回は、それぞれの費用、安心度(不正の発生しづらさ)、複雑さ(後見業務の大変さ)の3つの観点で比較を行ってみます。

1. 費用

後見制度支援信託を利用する場合は、金融機関への報酬(管理報酬、運用報酬)と専門職後見人への報酬という2つの費用が必要となります。

まず、金融機関へ支払う管理報酬ですが、金融機関によってその金額は異なり、全て無料の金融機関もあれば、契約時に約16万円、その後毎月3,000円が必要になる金融機関もあります。

※金融機関別の報酬額はこちらのPDFをご参照ください。(東京家庭裁判所:信託商品を提供している金融機関一覧)

また、金融機関へ支払う運用報酬ですが、これは金融機関が儲かった場合にのみ支払うものであるため、あまり意識する必要はありません。

次に、専門職後見人への報酬ですが、信託の締結完了までの期間は、専門職後見人が必ず選任されて信託締結の手続きを進めることになるため、その報酬として10万円〜30万円が必要になります。

なお専門職後見人は、信託契約の締結が完了して報酬付与の申立てを行ったと同時に辞任をしますので、上記以外の報酬は発生しません。

金融機関への報酬および専門職後見人への報酬を合わせると、合計30万円〜50万円ぐらいが必要になると考えておけばよいでしょう。

続いて後見監督人を利用した場合ですが、この場合は後見監督人への報酬を支払う必要があります。報酬額は、財産の額に依存しますが、月額1万円〜3万円が必要になります。

なお、後見監督人は基本的に後見業務の終了まで選任されていますので、報酬も後見終了までずっと必要になります。

そのため、基本的には「後見監督人を利用する」ほうが割高になってしまうのは間違いないでしょう。

2. 安心度(不正の発生しづらさ)

後見制度支援信託を利用すると、信託した財産に対して一時金交付,定期交付金額の変更,追加信託,解約を行うためには、家庭裁判所の発行する指示書が必要となります。

つまり、後見人が勝手に財産を使い込むようなことは、ほぼ不可能ということです。

後見監督人を利用する場合は、後見監督人が後見人を監視することによる不正行為の抑止効果があります。

しかし、事前に許可を求める必要はないため、財産を不正に利用してそれをごまかすということも可能です。

また、後見監督人が職務を怠った場合には後見人の不正を見逃す可能性もあるため、後見監督人の資質に依存してしまうリスクもあります。

上記の点を考慮すると、後見制度支援信託を利用するほうがより不正が発生しづらい、と言えるでしょう。

3. 複雑さ(後見業務の大変さ)

後見制度支援信託は、臨時の支出が発生した場合には、一時金交付の申請を行い家庭裁判所からの許可を得る必要があります。そのため、後見業務の手間が増えてしまいます。

その点、後見監督人を利用する場合には、突発の支出であっても事前に後見監督人や家庭裁判所への相談は不要です。

ただし、後見監督人は定期的に家庭裁判所へ業務内容を報告する必要があるため、後見人は後見監督人に対して資料提示・説明などの対応を行う必要があります。

上記を考慮すると、後見制度支援信託、後見監督人どちらであっても、後見人の業務は複雑になると言えます。

■評価結果(まとめ)■

上記の3つの評価結果を表にまとめました。

総合的に考えると、「後見監督人を利用する」よりも「後見制度支援信託を利用する」ほうが、後見人にとってより好ましい状況だと言えるかと思います。

| 費用 | 安心度 | 複雑さ | |

|---|---|---|---|

| 後見制度支援信託 |

△ |

○ |

△ |

| 後見監督人 |

× |

△ |

△ |

上記の通り、後見人にとっては後見制度支援信託を利用することがより好ましいと言えますが、安易に後見制度支援信託の利用を選択すると、想定外の状況を引き起こしてしまうリスクもあります。

まず、金融機関によってその費用や最低受託額が異なるため、どの金融機関を選択するかは慎重に検討が必要です。

受託額が1,000万円以下でも利用できる金融機関もありますが、その場合には管理報酬が高くなる傾向があります。

また、利用する金融機関の支店が居住地の近くにあるかどうかの確認が必要です。

後見制度支援信託では、お金の引き出しは窓口で行う必要があります。そのため、利用する金融機関の支店が近くに存在しない場合は、お金の引き出しのために遠方の支店まで行かなければならず、利用が非常に困難な状況が発生してしまいます。

もし、家庭裁判所から後見制度支援信託の利用を提案された場合には、上記の点を踏まえて、慎重に利用有無の判断や金融機関の選択をするようにしてください。

なお、後見制度支援信託の課題を解消する「後見支援預金」という商品が複数の県で始まっているようです。

こちらについては、次の機会にご説明させていただきます。